【当サイト限定クーポンコード(プロモーションコード)】

interjpq2206j7oo

初回のご注文が1000円割引になります。初めてUber Eats(ウーバーイーツ)を利用する方は下のボタンからアプリをダウンロードして使って下さいね

こんにちはパゴです!今回は確定申告のお話です

先に申し上げますと、Uber Eatsで配達パートナーをやっている方のほとんどが、確定申告をする必要があります。

パートナーセンターに登録に行かれた方は聞いたと思いますが、サラッと『確定申告してくださいね』といわれたと思います。

そこで、この記事では確定申告とは?というところから、面倒な従来の確定申告よりも、何倍も楽にできる方法、できる限り税金を抑える方法を記述していきます。

結論を先に載せておきますと、全自動のクラウド会計ソフト![]()

![]()

では、さっそくいってみましょう!

Uber Eats配達パートナーは個人事業主!?

まず、専業でやっている人も、副業でやっている人も、驚くこと無かれ。

私たちはUber Eatsに雇われていません。

ざっくり言うと、Uber Eatsは個人の開業者にアプリを提供しているだけで、Uber Eatsと私たちに雇用関係はありません。

『個人開業者の私たちが、Uber Eatsの提供しているアプリを使っている』という形なのです。

詳しくお話しすると今回の確定申告のお話とずれるので、「そうなんだ~」ぐらいに思っておいて下さい。

源泉徴収や年末調整はない。確定申告が必要!

となると、もちろんUber Eatsと雇用関係はないですから、源泉徴収で報酬から税金を引かれていたり年末調整なんかすることはないです。

口座に入ってくるお金は税金などは全く引いていない形で入ってきます。

つまりUber Eats配達パートナーは、

『配達をする。お金が入金される。はい!終わりー!』ではないのです!

日本では所得に対して税金を払わなければなりませんので、ほとんどの方は税金を納めるために、確定申告をする必要があります。

(年末調整をされていて、年間の『所得』が20万以下の方はする必要ありません)

確定申告はしないと大変

もちろん確定申告をするというのは、『自分たちが払う税金を決めるため』に申告をするので、あまりやりたいことではないでしょう笑

私自身一番最初に思ったのは『黙っておけばいいっしょ!面倒だし!』というあまりに危険な考えでした笑

しかし確定申告をしないと後々税金を余計に払うことになることもある。

税務調査官がいつ自宅に来るかびくびくしながら生活しなければなりません。多少面倒でも自分のためにやりましょう。本当に。

そもそも確定申告とは?

とはいえ、『確定申告?聞いたことはあるけど、そもそも何なの?』という方もいるかと思いますので、まずは簡単にですが確定申告の説明から。

毎年2月15日から3月15日の間に、前年の1月1日から12月31日までの1年間の『所得』を計算し、その所得から自分の税金を計算し、申告、納税をすることを確定申告といいます。

『所得』とは

収入から必要経費を差っ引いたものをいいます。

『Uber Eatsでの稼ぎ1万円(収入)』-『ガソリン代500円(経費)』

=9500円(所得)

この9500円が『所得』となります。こういうのを一年分計算します。

収入はUber Eats(ウーバーイーツ)のアプリで確認できますので簡単です。

しかし経費はちゃんとレシートなどを取っておかないと忘れますので注意しましょう笑。

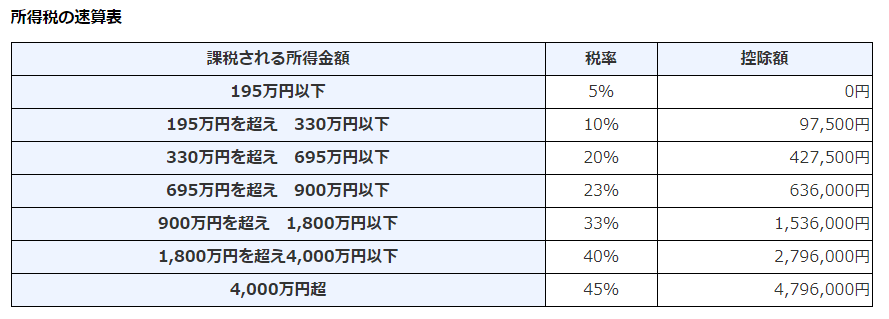

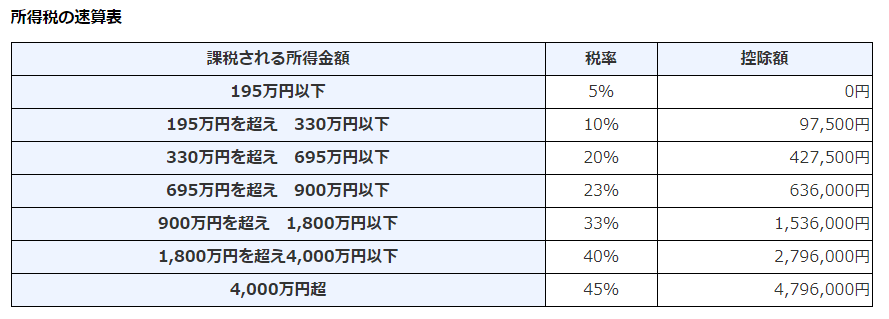

税金はどうやって計算するの?

1年分の『所得金額』から、『所得控除』を引いたものに税率を掛けて『所得税額』をだします。

そして『所得税額』から『税額控除額』を引いたものが、『納税する金額』になります。

まとめて式にするとこうですね

×税率-税額控除額

=納税する金

・・・めんどくさーーーーー!!ああもう・・・まじでめんどくさい・・・笑

普通のサラリーマンであれば経理の人が全部やってくれて、税金などは報酬から天引きされるので楽ちんです。

しかし我々Uber Eats配達パートナーはそんなこと誰もやってくれませんので、自分たちでやる必要があるわけです。。。

確定申告は面倒!やらないとどうなる?

『めんどくさそうだし確定申告はやらない』

としてしまうと、本来の払うべき税金+加算税が発生します。

つまり、本来100万の納税額の方に重加算税が課せられた場合、

1,000,000円 × 40%= 400,000円

40万の加算税に更に延滞税がかかるので、納税額は『140万円+延滞税』となります…!

重加算税は悪質な例ですが、そもそもきっちり正確に確定申告していれば加算税はないので、絶対に申告しましょう!!汗

確定申告しなくてもバレない?

しかし税務署は調査対象者の銀行口座を見ることができます。

口座をみられたら、Uber Eatsからの報酬は『海外送金』となりますので、税務署に見られた、すぐバレます笑

怖いのは、実際はバレているのに泳がされている場合

加算税は、遅れれば遅れるほど、故意的であればなおさら重い税金が課せられますので、数年後に加算税がまとめてきたらそりゃもう大変です。

税務調査官も人件費がかかりますからね、少ない金額の間は泳がせて、ある程度まとまった金額になったら出動!という動き方になってくるでしょう。・・・動き出したら重い一撃をくらう事になります。。。

確定申告をしないことは自らリスクを背負うことになる

余計に税金を払うリスクをわざわざ背負うことはありません。きっちり確定申告はしましょう。

余談ですが、私は自分よりも一回りも二回りも年上の先輩方とお話をする機会があるのですが、税金の話になると、『忘れたころに突然やってくる』『国を舐めたらアカン』『税金はキッチリやっておけ』というような言葉を、皆一様に話されます。年寄り(失礼)の話は聞いておこうと思います笑

確定申告を楽に済ませる方法は?

さて、ここまでで確定申告をし、税金を納める大切さをお伝えしましたが、まず思い立つのが、『確定申告=超面倒』ということだと思います笑

それでもやらなければならない・・・そんな確定申告をやる方法を3つあげてみます。

- 記帳、確定申告まで全て自分でやる

- 税理士さんに記帳も確定申告も丸投げする

- マネーフォワードクラウド確定申告

やfreee

などのクラウド会計ソフトを使う

おすすめは3番のクラウド会計ソフトを使う!ですが、そのほかの方法も一つ一つ見ていきましょう。

記帳、確定申告まで全て自分でやる

一番お金がかからないやり方ですが、一番大変な方法です。

ある程度簿記の知識があり、日々の記帳をサボらずできる方であれば良いと思います。

しかし知識が無いまま自分でやると、間違えが発生し修正申告が必要になったり、記帳をサボりすぎていて期日までに間に合わず、結局余計に税金を払う羽目になる場合もあります。

夏休みの宿題を最後にまとめてやる派だった方にはオススメできない方法です。それは私です笑

税理士に記帳も確定申告も丸投げ

一番簡単&安心なのは、税理士さんに記帳も確定申告もすべて丸投げしてしまうことでしょう。

ただし料金はざっくり年間で10万円前後かかってくるので、3つの方法の中では一番費用がかかります。

税理士さんに依頼をする場合には『記帳は自分でやって確定申告だけお願いする』パターンと、『記帳も確定申告も全て丸投げ』パターンとで料金が変わってきます。

もちろん全て丸投げするほうが料金は高くなるのですが、どうせ税理士さんにお願いをするなら、全て丸投げのほうがいいと思います。

自分で記帳だけやろうとすると意外と時間がとられるし、もし間違えがあっても税理士さんが気がつきにくいです。間違えがあれば、修正申告などで更に時間をとられます。

料金はなるべく安く済ませたいと思いますが、安くなっても半分前後です。それであれば記帳をするのに費やす時間を、自分で仕事をするのに費やしたほうがプラスになると思います

クラウド会計ソフトを使う

一番オススメなのはクラウド会計ソフトを使うことです。

これを使えば、自分で記帳する手間が大幅に省けるのと、確定申告に必要な書類も、質問に答えるだけで簡単に作成できます。月0円~数千円(プランによる)と、料金的にも負担が少ないです。

クラウド会計ソフトの特徴 ※プランによります

- 銀行口座やクレジット情報を登録しておけば

AIが取引を自動で仕訳してくれる - レシートや領収書はスマホで撮るだけ。

- 簿記の知識が無くてもできる簡単手入力

- 質問に答えるだけで簡単に確定申告書類がつくれる

- 電子申告ができるので税務署で並ぶ必要が無い(現在PCが必要)

- わからないことがあればチャットや電話で質問できる

確定申告のなにが大変かって、『日々の帳簿付け』『確定申告書類の作成』『税務署で長蛇の列に並ぶ』ですが、クラウド会計ソフトを使えばほとんどやってくれます。

超めんどくさがりな私は、今の時代に生まれてきて本当に良かった笑

税理士さんにお願いするよりお金がかからず、自分でやるより遥かに楽になる、この方法が私たちUber Eats配達パートナーにベストかなと思います。

マネーフォワードとfreeeのどっちがいいの?

私は今回マネーフォワードクラウド確定申告とfreee

を紹介していますが、この2社の比較を細かくすると、それだけで1記事かけてしまうのでここでは省きますが、ざっくり言ってしまうと、

さらに家計簿アプリの『マネーフォワード ME』と連携ができる会計ソフト

マネーフォワードクラウド確定申告のフリープランは登録できる仕訳の数に制限がありますが0円で利用できるのはうれしいですね。

数が多くなってきた場合にもプランは変更できますので安心ですし、今なら有料プランが月額500円に大幅値下げ中なので、仕訳が多い場合でも格安で利用できます。

freeeは簿記の知識をもっていなくても簡単に利用できます。

しかし逆に言えば、freeeには『借方』や『貸方』などの従来の簿記的な概念がないので、少しでも簿記の知識があるかたにはマネーフォワードクラウド確定申告

の方がとっつきやすいでしょう。

初めて会計ソフトを使う方は、どちらも無料のお試し期間があるので、ソフトの操作性や連携できる金融機関などの確認もかねて両方試してみるのも良いかもしれません。

【マネーフォワードクラウド確定申告】

有料プランが月額500円に大幅値下げ中!

有料プランが月額500円に大幅値下げ中!

【freee

】

確定申告はするが納める税金を低くしたい!

では、ここまでは確定申告をして、税金を納める方法のお話をしてきましたが、税金を納めるのなら、なるべく税金を低くしたいとお考えになるかと思います。

税金を低くする方法としては

- 経費をちゃんと計算する

- 青色申告をして65万円または10万円の青色申告特別控除を受ける

- 利用できる所得控除をもれなく利用する

おさらいですが、納税額を計算する方法は、

(収入ー経費ー青色申告特別控除額ー所得控除)×税率ー税額控除額

でしたね。

①②③をすることによって税金を低くすることができます。

経費をちゃんと計算する

経費をちゃんと計算して、収入から引けば払う税金をおさえられます。

なのでみんな領収書などをとっておいたりするんですね。

ちなみに経費というのは、『事業を行う為に必要な費用』です。

私たちであれば『Uber Eatsをする為』になります。

日々の経費をもれなく計算して、収入から経費を引いていきましょう。

ただ私がそうだったのですが、細かい経費などを毎日計算するのって意外と面倒で、結構サボっちゃうんですよね笑

かといって後からまとめてやろうとすると、あれが無いこれが無い、あれ?これって経費でいいんだっけ?てかこの領収書なんだっけ?と訳がわからなくなってしまうことも・・・笑

なのでクラウド会計ソフトを使い、負担を大幅に改善します。

マネーフォワードクラウド確定申告やfreee

は仕分けを予測で自動でやってくれます。

もしも予測されたものが違う勘定科目であれば自分で修正すれば、以降は修正したもので仕分けしてくれたりと、どんどん賢くなっていきます。

ちなみに何が経費として認められるかに関しては、その仕事との関連性、必要性、常識の範囲内というところが重要になります。

これを踏まえた上で、経費計上していきましょうあくまで参考までに。

どうしても自分で判断ができない場合は税務署に相談にいくのが良いと思います。

私が経費にしているもの

一部を参考までにあげておきます。

例

- バイク関連(ガソリン、オイル、減価償却)

- 携帯、wi-fiの通信費

- カフェ代

- 保険

- 配達関連グッズ(スマホホルダー、雨具等)

ちなみにプライベートと併用しているもの(携帯など)を経費にする場合は、『案分(あんぶん)』といって、仕事とプライベートの割合で分ける必要があります。

ここらへんも、よくわからない場合はクラウド会計ソフトでやれば簡単です。

青色申告をする

青色申告をする最大のメリットは、最大65万円もの『青色申告特別控除』が受けられるということです。これは青色申告をしている人だけが受けられる控除になります。

ただし、青色申告をするには事前に開業届と青色申告承認申請書を提出する必要があります。freeeを使えばステップに沿って記入すれば最短5分程度で申請書が出来上がります。

かつ、65万円の控除をうけるには提出の期限があり、過ぎてしまうと10万円の控除になるので注意してください。

青色申告書による申告をしようとする年の3月15日まで(その年の1月16日以後、新たに事業を開始したり不動産の貸付けをした場合には、その事業開始等の日(非居住者の場合には事業を国内において開始した日)から2月以内。)に提出してください。

引用:国税庁-所得税の青色申告承認申請手続き

新たに事業を開始してから二ヶ月以内なので、まだの方は急ぎましょう。

既に開始しているけどまだ申請して無い場合でも、いつかはやらなければならない(というかやらないと損)ので、この機会にやってしまうほうが良いでしょう。

『開業届作成サービス』をクリックし『今すぐ開業準備を始める』から登録することができます。開業届も青色申告承認申請書もこれで作れます。

【マネーフォワードクラウド確定申告】

有料プランが月額500円に大幅値下げ中!

有料プランが月額500円に大幅値下げ中!

【freee】

所得控除をもれなくのせる

所得控除の種類は14種類もあります。

それぞれの控除に要件があり、それを満たしているか、どれが利用できるかなどは、クラウド会計ソフトで「確定申告書類の作成」から質問に回答していくと、自動で書類に反映されます。

ここまでをきっちりやっておけば、税金を押さえられるはずです。

クラウド会計ソフトを使えば自分で計算する必要はないのですが、ここまでかいたので、一応上の式を完成させるための税率と税額控除額の表ものっけておきます。

まとめ

確定申告をしましょう!しないと大変です!

でも普通にやるとすっごく面倒なので、マネーフォワードクラウド確定申告やfreee

などのクラウド会計ソフトをつかいましょう!

と、言うことが長々書かれています笑

確定申告に慣れていない方は最初は大変だと思いますが、できる限り簡単に効率よくできる方法をご紹介しました!参考になれば幸いです!

では!

【当サイト限定クーポンコード(プロモーションコード)】

interjpq2206j7oo

初回のご注文が1000円割引になります。初めてUber Eats(ウーバーイーツ)を利用する方は下のボタンからアプリをダウンロードして使って下さいね